Formularz można pobrać ze strony Ministerstwa Finansów lub klikając w link. W dalszej części artykułu będę posługiwał się wyrażeniem podatnik. Należy przez to rozumieć pracownika na podstawie umowy o pracę, ale też zleceniobiorcę, wykonawcę dzieła, osobę powołaną do zarządów, rad nadzorczych, komisji lub organów stanowiących osób prawnych, stypendystę sportowego, kontrakty menedżerskie, itp. (art. 32, art. 13 pkt 2 i 4-9, art. 18 ustawy pdof).

Przechodząc do szczegółów:

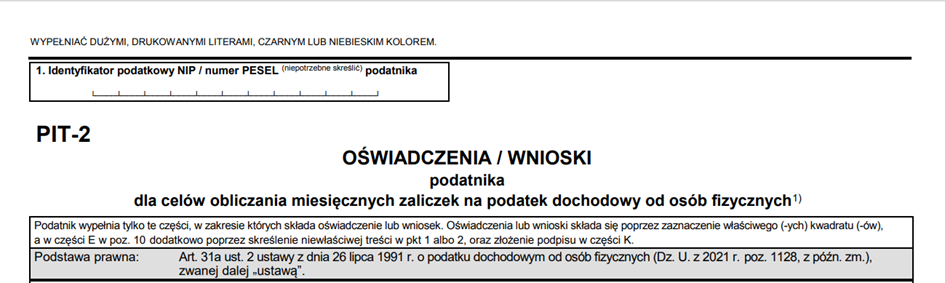

WSTĘP

Podatnik wypełnia swój Identyfikator podatkowy NIP / numer PESEL

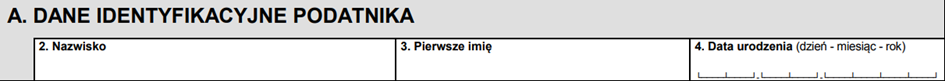

Część A

W Części A podatnik wypełnia:

- Nazwisko,

- Pierwsze imię,

- Data urodzenia.

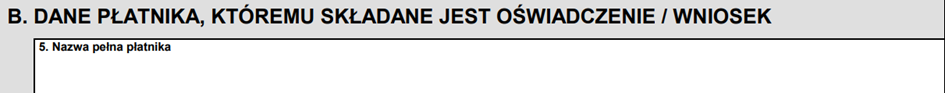

Część B

W części B, podatnik wskazuje zakład pracy, do którego składa wnioski / oświadczenia.

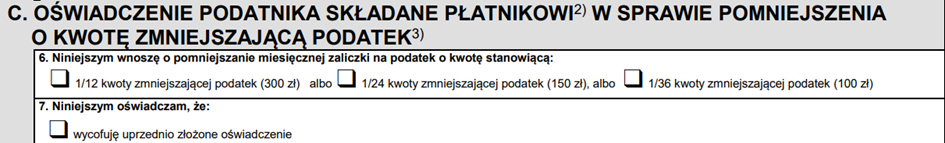

Część C

W części C, podatnik wskazuje, o jaką kwotę zmniejszającą podatek firma ma pomniejszać należną zaliczkę na podatek PIT4R. Od 2023 roku podatnik może pomniejszać swój podatek od wynagrodzenia maksymalnie u 3 innych firm. Podatnik może tak zrobić, gdy:

- łącznie u wszystkich firm wartość kwoty zmniejszającej podatek nie przekroczy 1/12 kwoty zmniejszającej podatek w skali miesiąca oraz

- w danym roku podatkowym za pośrednictwem płatnika nie skorzystał w pełnej wysokości z pomniejszenia kwoty zmniejszającej podatek, w tym również, gdy złożył wniosek o niepobieranie zaliczek w danym roku podatkowym.

Część C wypełnia każdy podatnik wymieniony na początku artykułu. Oświadczenie to jest ważne do odwołania.

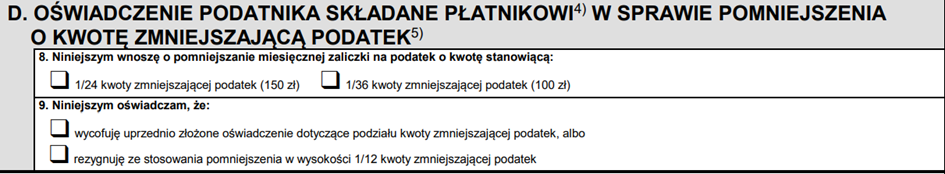

Część D

Część D podatnik również wskazuje, o jaką kwotę zmniejszającą podatek firma ma pomniejszać należną zaliczkę na podatek PIT4R, z tym, że dla:

- rolniczej spółdzielni produkcyjnej i innym spółdzielniom zajmującym się produkcją rolną (art. 42e),

- organowi egzekucyjnemu wypłacającemu za zakład pracy należności ze stosunku pracy, przejmującemu zobowiązania zakładu pracy wynikające ze stosunku pracy i stosunków pokrewnych (art. 42e),

- podmiotowi niebędącemu następcą prawnym zakładu pracy, przejmującemu zobowiązania zakładu pracy wynikające ze stosunku pracy i stosunków pokrewnych (art. 42e).

Oświadczenie ważne jest do odwołania.

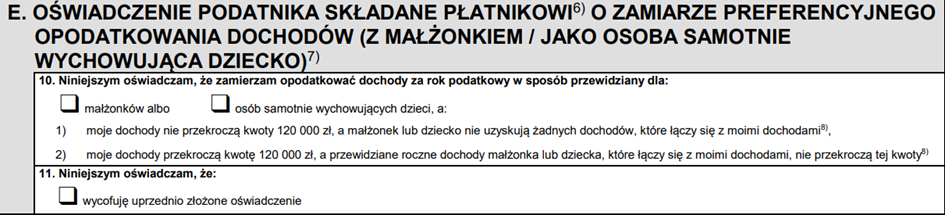

Część E

Część E dotyczy preferencyjnego rozliczenia rocznego. Wypełnia podatnik, który na podstawie odrębnych przepisów ma prawo do rozliczania się:

- wspólnie z małżonkiem,

- wspólnie z dzieckiem jako osoba samotnie wychowująca dzieci,

i będzie uzyskiwać dochody ze stosunku służbowego, stosunku pracy, z pracy nakładczej lub ze spółdzielczego stosunku pracy. Zwracam uwagę, że m.in. to oświadczenie stosuje się w każdym roku podatkowym do momentu odwołania, jednak w mojej opinii, charakter oświadczenia powinien dotyczyć tylko roku, dla którego zostało to złożone.

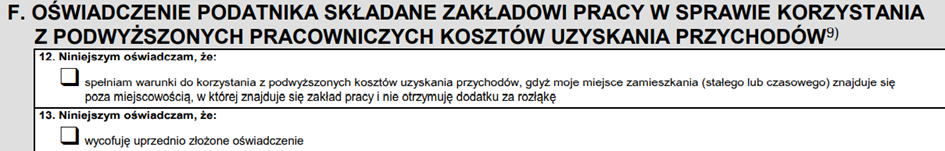

Część F

Część F dotyczy stosowania miesięcznie podwyższonych ryczałtowych kosztów uzyskania przychodu. Wypełnia podatnik, który:

- będzie uzyskiwać dochody ze stosunku służbowego, stosunku pracy, z pracy nakładczej lub ze spółdzielczego stosunku pracy,

- ma miejsce zamieszkania (stałe lub czasowe) w innej miejscowości niż zakład pracy i nie otrzymuje dodatku za rozłąkę.

Oświadczenie ważne jest do odwołania.

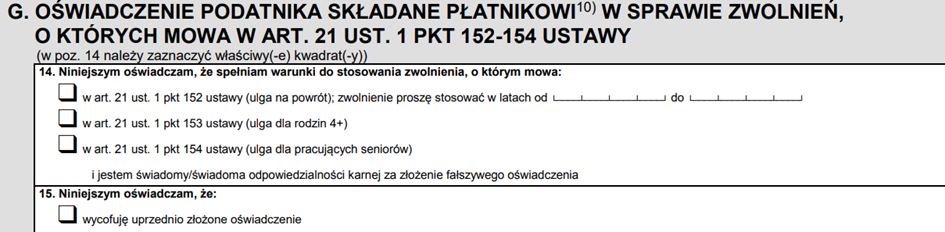

Część G

Część G dotyczy zwolnień podatkowych wymienionych w art. 21 ust. 1 pkt 152-154 tzn. ulga dla osób osiedlających się na terytorium Polski, ulga dla rodzin 4+, ulga dla pracujących seniorów. Wypełnia podatnik, który uzyskuje przychody:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy,

- z umów zlecenia, o których mowa w art. 13 pkt 8,

- z pozarolniczej działalności gospodarczej, do których mają zastosowanie zasady opodatkowania wg. skali podatkowej, podatku liniowego, podatku od przychodów kwalifikowanych, ryczałtu,

- z zasiłku macierzyńskiego wymienionego w ustawie z dnia 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa

Zwracam uwagę, że m.in. to oświadczenie stosuje się w każdym roku podatkowym do momentu odwołania, jednak w mojej opinii, charakter oświadczenia powinien dotyczyć tylko roku, dla którego zostało to złożone.

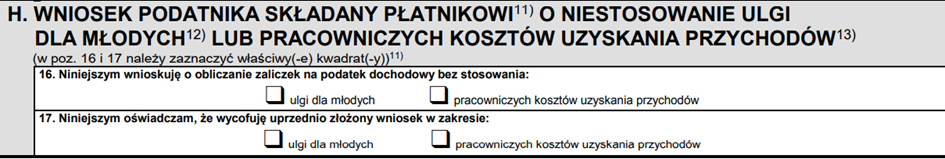

Część H

Część H dotyczy rezygnacji ze stosowania ulgi na młodych lub pracowniczych ryczałtowych kosztów uzyskania przychodów. Dla przypomnienia, ulga dla młodych dotyczy osób poniżej 26 roku życia, którzy będą otrzymywać przychody:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy,

- z umów zlecenia, o których mowa w art. 13 pkt 8,

- z tytułu odbywania praktyki absolwenckiej, o której mowa w przepisach ustawy z dnia 17.07.2009 r. o praktykach absolwenckich,

- z tytułu odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z dnia 14.12.2016 r. – Prawo oświatowe

- z zasiłku macierzyńskiego wymienionego w ustawie z dnia 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa

Pracownicze koszty uzyskania przychodów dotyczą stosunku służbowego, stosunku pracy, spółdzielczego stosunku pracy oraz pracy nakładczej.

Zwracam uwagę, że m.in. to oświadczenie stosuje się w każdym roku podatkowym do momentu odwołania, jednak w mojej opinii, charakter oświadczenia powinien dotyczyć tylko roku, dla którego zostało to złożone.

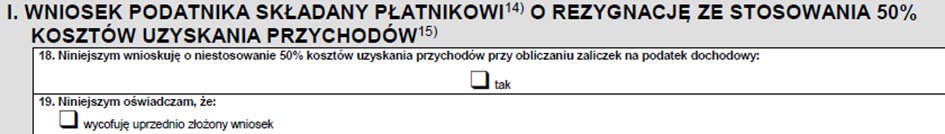

Część I

Część I dotyczy rezygnacji z uwzględniania podwyższonych kosztów uzyskania przychodów. Wypełnia podatnik, u którego występują podwyższone koszty i np. przewiduje, że został lub zostanie przekroczony roczny ustawowy limit.

Zwracam uwagę, że m.in. to oświadczenie stosuje się w każdym roku podatkowym do momentu odwołania, jednak w mojej opinii, charakter oświadczenia powinien dotyczyć tylko roku, dla którego zostało to złożone.

Część J

Część J dotyczy stosowania kwoty wolnej od podatku (stanem na 27.12.2022 r. 30 000 zł) od razu w ciągu roku aniżeli przy rozliczeniu rocznym. Oznacza to, że w sytuacji, w której podatnik przewiduje, że jego dochody nie osiągną kwoty 30 000 zł w ciągu roku podatkowego, może skorzystać z tego rozwiązania. Tą część wypełnia podatnik, który uzyskuje przychody m.in.:

- na podstawie art. 32 ustawy (stosunek służbowy, stosunek pracy, z pracy nakładczej lub ze spółdzielczego stosunku pracy),

- na podstawie art. 13 pkt 2 i 4-9 ustawy (m.in. umowy zlecenia, umowy o dzieło, powołania członków w organach podmiotu gospodarczego, stypendyści sportowi, kontrakty menedżerskie itd.),

- na podstawie art. 18 z tytułu praw majątkowych,

Oświadczenie dotyczy tylko wskazanego roku podatkowego.

Część K

W części K podatnik wypełnia datę, w której wypełnił dokument oraz swój własnoręczny podpis w pozycji nr. 23.

Q/A

Oprócz przedstawionej instrukcji, Ministerstwo Finansów dołączyło swoje objaśnienia w formularzu. Myślę jednak, że powyższe rozwinięcie tematu pozwoli Państwu zapanować nad ilością pytań ze strony nowo zatrudnionych osób. Poniżej zamieszczam przykładowe pytania i odpowiedzi skierowane do Ministerstwa.

Pytanie: Czy złożony przez pracownika PIT-2 nadal daje mi prawo – jako płatnikowi – do pomniejszenia zaliczki? Czy w związku ze zmianą przepisów pracownik musi jednak złożyć nowe oświadczenie?

Odpowiedź: Nie, złożony przez pracownika PIT-2 nadal stanowi podstawę do pomniejszenia przez Ciebie zaliczki. Pracownik nie musi złożyć nowego oświadczenia. Na podstawie złożonego wcześniej PIT-2 pomniejszasz zaliczkę o kwotę 300 zł za każdy miesiąc.

Pytanie: Jestem emerytem/rencistą i pracuję. Czy mam złożyć oświadczenie o stosowaniu pomniejszenia zaliczki u pracodawcy?

Odpowiedź: W takim przypadku 1/12 kwoty zmniejszającej podatek potrąca „z urzędu” organ rentowy (300 zł).

Od 2023 roku możesz jednak swobodniej decydować o stosowaniu tego pomniejszenia przez płatników. Jeżeli chcesz, możesz np. złożyć oświadczenie o stosowaniu kwoty zmniejszającej zarówno do organu rentowego, jak i do pracodawcy, wskazując w nim w jakiej części dany płatnik ma stosować tę kwotę przy obliczaniu zaliczki. Wówczas kwota zmniejszająca u każdego z płatników będzie wynosiła max po 150 zł.

Jeżeli wolisz, żeby tylko pracodawca stosował kwotę zmniejszającą podatek w całości, możesz złożyć do:

- organu rentowego wniosek o pobieranie zaliczki bez pomniejszania o tę kwotę oraz

- pracodawcy oświadczenie o stosowaniu 1/12 kwoty zmniejszającej podatek.

Pytanie: Czy mogę złożyć oświadczenie o stosowaniu pomniejszenia zaliczki na podatek od dochodów z umowy zlecenia/umowy o dzieło?

Odpowiedź: Tak, od 2023 roku również zleceniodawca może stosować, na podstawie złożonego przez Ciebie oświadczenia, 1/12 kwoty zmniejszającej podatek w wysokości 300 zł lub w innej części (1/24 kwoty zmniejszającej podatek, tj. w wysokości 150 zł, lub 1/36 kwoty zmniejszającej podatek, tj. w wysokości 100 zł).

Pytanie: Mam dwóch pracodawców czy oświadczenie składam do każdego z nich?

Odpowiedź: Masz wybór, od 2023 roku oświadczenie możesz złożyć do jednego lub do każdego z pracodawców. Pamiętaj jednak, że kwota wolna jest jedna i po złożeniu oświadczenia do dwóch pracodawców, każdy z nich jest uprawniony do pomniejszenia zaliczki max o kwotę stanowiącą 1/24 kwoty zmniejszającej podatek (czyli o 150 zł).

Pytanie: Co w przypadku, gdy w jednej firmie pracuję na umowę o pracę i dodatkowo mam przychody z umowy o dzieło z innej firmy? Czy mogę złożyć oświadczenie o stosowaniu pomniejszenia zaliczki? Jeśli tak, to komu?

Odpowiedź: Oświadczenie możesz złożyć zarówno pracodawcy, jak i zleceniodawcy (tj. zamawiającemu dzieło). Wówczas każdy z nich pomniejszy zaliczki według wskazanych przez Ciebie w oświadczeniach proporcjach (np. każdy po 150 zł).

Patryk Pułka – Koordynator Kadr i Płac